こんにちは!特命歯科医師です。

「株式投資を始めたいけど何に気をつけていいか分からない」

「株式投資でなるべく失敗したくない」

「株式投資で大損したくない」

株式投資を始めてみたいけど、第一歩が踏み出せない初心者に向けて本記事を作成しました。

株式投資を始めるとお金がお金を生む流れを作り出すことができます。若いうちに始めれば数千万単位で資産が増えます。逆を言えば、すぐにでも始めないと数千万単位で損をします。

今日が一番若い日です。この記事を読んだらすぐに実践しましょう!

低位株(安い株)を買う

低位株とは、株価それ自体が相場全体の株価水準に比べ、低いもののことを言います。一言でいうと安売りしている株です。

低位株の具体的な分類基準はありませんが、一般的に一株当たり300円から500円ほどのものを指します。100円を下回る株価の銘柄は、超低位株と呼ばれることもあります。

低位株の具体例

みずほファイナンシャルグループ(8411)

出来高ランキング常連のみずほフィナンシャルグループです。分かりやすく言うと、みずほ銀行のことです。1株144.4円です。こちらが低位株になります。

単元株である100株分購入すると、1万4,440円です。非常に買いやすい値段です。

ヤマシナ(5995)

聞いたことがないかもしれませんが、金属製品を作る会社です。1株72円です。いわゆる超低位株です。

100株で7,200円です。こちらはみずほ銀行よりもさらに買いやすい値段です。飲み会を一回我慢すれば買える金額です。

オンキヨー(6628)

音楽が好きな人はご存知かと思います。スピーカーなどの音響機器を作っている会社です。こちらは1株37円です。こちらも超低位株です。

100株で3,700円です。高校生のお小遣いで買えちゃう値段です。

低位株の特徴

メリット

投資に必要な資金が少ない

投資に必要な資金が少なくて済みます。数千円から始めることができ、高校生のお小遣いでも投資できるほどです。とりあえず損してもいいから、株を購入してみたい方におすすめです。

デメリット

業績不振

業績不振になっているため、株価が安くなっているということが多いです。業績不振の銘柄に投資することで利益を出すことは難しいです。投資を見送るのが無難です。少なくとも利益を出したいと考えている初心者にはオススメできません。

取引量が少ない、流動性が悪い

出来高、取引量が少ないため仕手株になることがあります。仕手株については下で説明します。

仕手株とは

仕手(して)とは、人為的に相場を作り、短期間に大きな利益を得ることを目的にすることです。株式市場で投機的な売買を行い、相場をコントロールします。

投資家は、損切りするために逆指値、ストップ注文を入れています。これらの注文をわざと発動させます。すると株価が大きく上がったり、下がったりします。すかさず逆方向に注文を入れて、利益を取りに行きます。このように意図的に相場にゆがみを発生させて、利益を無理やり作り出すことができます。

企業業績とは無関係に株価が急変動することになります。個人投資家には、予想はできても対策はできません。このような銘柄にはなるべく手を出さないほうが賢明です。

バイ・アンド・ホールドに向いていない

バイ・アンド・ホールドという王道の投資戦略を実践するのが難しいです。つまり倒産リスクが高くて長期保有しにくい銘柄が多いということです。

バイ・アンド・ホールドとは

バイ・アンド・ホールドとは、株式を購入後、長期に渡り保有し続ける投資戦略の事です。つまり一度買ったら売らないということです。

会社というのは利益を出すことが最優先の組織です。長期的な目線で見れば、利益を出し続けて行くので右肩上がりに株価は上昇していきます。

つまり買ったあとは放ったらかしにしているだけで利益が出るという考え方です。

買ってはダメな低位株

みずほ(8411) 業績不振、構造不況

まずは銀行株の「みずほフィナンシャルグループ」です。

日本は1999年からゼロ金利政策を開始し、2016年からマイナス金利政策が採用されています。銀行は金利差を利用して利益を出す仕組みになっています。金利が大きいほど中抜きできる利益が大きくなります。

つまりマイナス金利政策が行われている間は、利益はほとんど出ません。買ってはいけない典型的な銘柄です。

私は買った後に知りました。ものすごく公開しています。

ヤマシナ(5955) 仕手株

出来高、取引量がものすごく少ない銘柄です。急に現在の株価の2倍まで上がることがありました。その後は今の株価へ落ち着きました。今改めて考えてみると、株価操作が行われていたのだと気づきました。この銘柄は現在も保有し続けています。

オンキヨー(6628) 業績不振

40代以上の方はよくご存知だと思います。大型のオーディオ機器やミニコンポなどを販売している会社です。

1980年代が業績のピークでした。スマートフォンで音楽聞くのが普通になった現代では見る影もありません。業績は下がり続けて、連続の赤字を出しています。株価が上がる見込みは全くありません。

私のパソコンのスピーカーはオンキヨー製なので個人的には応援しています。倒産が見えていますが、頑張って欲しいです。

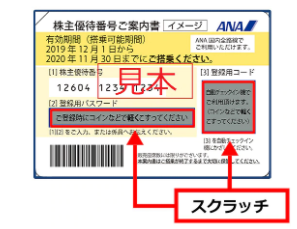

優待銘柄を買う

優待銘柄とは

株主優待が設定されている株式のことです。株主優待とは、企業が株主に対して行なうプレゼントのことです。

自社の宣伝を兼ねて自社製品やサービス優待券を配布します。企業によっては、クオカードや図書カードを配ることもあります。

「優待投資」という言葉が存在するほど人気の投資方法です。優待投資家として、月曜から夜更かしに出演した「桐谷さん」が有名です。

どんな株主優待があるか見ていきましょう。

イオン(8267) キャッシュバック

イオン株を保有すると、イオンオーナーズカードがもらえます。主な特典を三つ紹介します。

一つ目は、イオンリテールやマックスバリュで買い物をすると現金を3−7%キャッシュバックしてくれます。

二つ目は、イオンラウンジというお菓子と飲み物が飲める休憩室が使えます。

三つ目は、イオンのサービスを利用すると割引になります。例えば、イオンシネマの利用料金が1000円になり、ワンドリンクサービスされたりします。

オリックス(8591) カタログギフト

オリックスでは年一回商品カタログが送られてきます。すみだ水族館や京都水族館の年パスが貰えたり、各地の特産品をもらうことができます。ファミリー向けかなと思います。高配当銘柄としても人気があります。

日本航空(9201) 株主割引券

日本航空、JALと言ったほうが分かりやすいかもしれません。航空券が半額になる株主割引券がもらえます。定期的に国内便を利用する方に大変人気があります。割引額が大きいのでかなりの節約になります。

優待株の特徴

優待株の特徴について解説します。投資家目線から見た、株主優待を受けるメリットは三つあります。

メリット

税金がかからない

一つ目は税金がかからないことです。株主優待は配当金の代わりとして株主に配布されているという面があります。

配当金として受け取ると、約20%の税金がかかります。3000円の配当金を受け取ると、600円ほど国に持って行かれます。株主優待として受け取れば、3000円をそのまま受け取れます。

生活水準の向上の実感

二つ目は、生活水準が向上していることが実感できることです。3000円のお食事券を受け取れば、外食へ行く回数を増やしたり、ワンランク上の料理を食べることができるようになります。このように分かりやすい形で生活が変わってきます。

株価を気にしないで長期保有できる

三つ目は、株価を気にしないで長期保有できることです。優待株は、購入した時点でどれくらいの優待を受けれるかが確定します。そのため、納得した株価で購入することになります。

継続して安定した株主優待さえ出してもらえれば、株価が下落してもいいのです。なぜなら、株主優待を受け取るたびにちょっとずつ利益確定をしているからです。20年間保有すれば投資金額を完全に回収することができる銘柄が多いです。

デメリット

次にデメリットについて解説します。

業績悪化による優待の改悪や廃止

業績悪化による優待の改悪や廃止があることです。無条件で使えていたお食事券が割引券に変更された銘柄もあります。

優待が変更されると株価が急変動する

優待が改悪されると、優待目的で保有していた投資家が株を処分します。つまり株価が暴落します。株価を毎日監視するのは現実的にはできません。結果として、株価の暴落と優待の改悪をダブルパンチで食らうことになります。

額面と商品価値が見合っていないことがある

これはあまり意識していない人が多いですが、同じ額面のお食事券でも価値が違うことがあります。例えば、ガストの3000円とミライザカの3000円では食事ができる回数が違います。ガストはモーニングやランチに6回行けます。しかし、居酒屋では1回行ったら使い切ってしまいます。

私の個人的な意見になりますが、ガストなどの食事単価が安いお店で使えるお食事券の方が価値があると感じています。

買ってはダメな優待株

ここでは買ってはいけない優待が廃止、改悪された銘柄を紹介します。このように優待を改悪したことのある企業は買うべきではありません。苦しくても自社商品の優待を維持するような会社を見つけましょう。

はせがわ(8230) 優待廃止

1つ目は、はせがわです。「お仏壇のはせがわ」のCMで有名な企業です。以前は九州の特産品を1500円相当配布していました。しかし、業績の悪化を理由に、2020年に株主優待が廃止されました。

チムニー(3178) 優待改悪

2つ目は、チムニーです。花の舞などの居酒屋を経営している会社です。以前は5000円のお食事券を配布していました。2020年のコロナによる業績を悪化に優待は改悪されました。もらえるお食事券が3000円に減額されました。

鈴木(6785) 優待改悪

3つ目は、鈴木です。スマホ部品を作っている会社です。現在、私が保有している銘柄です。以前は100株保有していると、1500円分のお菓子がもらえました。しかし、2019年に優待が改悪されました。200株保有が条件となりました。

高配当株を買う

高配当株とは

配当利回りの高い株式のことをいいます。配当利回りとは、株価に対する年間配当金の割合を示したものです。1株当たりの年間配当金を株価で割って算出されます。

計算式は、「配当利回り(%)=株価/年間配当金×100」です。

一般的には、3.5%を超えるものとされています。

高配当株の具体例

代表的な高配当銘柄を紹介します。

日本たばこ産業(2914) 7.09%

1つ目は、日本たばこ産業です。紙タバコを販売している会社です。なんと配当利回りが7%を超えています。しかも株主優待までもらえます。

日産自動車(7201) 5.98%

2つ目は、日産自動車です。この配当利回りは、ゴーン会長が逮捕される前のものです。逮捕後は、減配後に無配になっています。

キヤノン (7751) 7.03%

3つ目は、キャノンです。カメラの会社です。こちらも現在配当利回りは7%を超えています。

高配当株の特徴

高配当株の特徴について解説します。メリットは三つあります。

メリット

生活水準の向上の実感

一つ目は、配当金をやりたいことに使うと生活水準の向上が実感できます。株主優待と違う点は、現金で受け取っているので用途が限定されていないと言うことです。

配当金再投資が可能

二つ目は、配当金を再投資することで複利で資産を増やすことができます。配当金でさらに株式を買い増していけば、将来受け取ることのできる配当金は雪だるま式に増えていきます。

株価を気にしないで保有できる

三つ目は、株価を気にしないで保有できることです。配当金を受け取るたびに利益確定されるからです。約22年間配当金を受け取れば元本を回収できます。長期で保有すると利益を出しやすくなります。

デメリット

デメリットは二つあります。

減配や無配となることがある

一つ目は、業績の悪化によって減配や無配となることがあります。利益が出ていなければ、株主に還元する事はできません。

配当金に約20%の税金がかかる

二つ目は、配当金に約20%の税金がかかることです。1万円の配当金に対して2000円ほど国に持って行かれるということです。国はリスクを取らずに利益だけ持っていきます。正直腹立たしいです。

買ってはダメな高配当株

買ってはダメな高配当株を紹介します。こういった銘柄には手を出さないのが無難です。

日産自動車(7201) 0%

不祥事を起こした上に業績が悪化しました。無配に転落することになりました。

日本たばこ産業(2914) 7.09%、キヤノン (7751) 7.03%

日本たばこ産業とキャノンは業績が悪化し続けています。今の水準で配当金を出し続けることは難しいだろうと言われています。

リスクを過小評価する

四つ目は、リスクを分かっていなかったり、過小評価していることです。

株価の変動の計算の基本は割合です。つまり、何%動くかということを考える必要があります。

株価の変動率は、1日で0.5-5%くらいです。大したことないなと思うのは大間違いです。4、5日連続して株価が下落すると、一気に−25%になったりします。

どれくらいのインパクトがあるかというと、10万円投資している場合、1日あたり500円から5000円くらい株価が変動します。4、5日連続して下落すると25000円くらい損失が発生します。

投資金額が大きくなり1000万円投資していると、1日で5万円から50万円ほど株価が上下します。給料1ヶ月分くらい上下します。

株価が上がれば楽しくなって来ますが、株価が連続で下落すると精神的に耐えることができない人も出てきます。そのため、投資を続けることができる人は少数派となります。

投資は少ない金額から始めて、値動きを理解することで精神的に強くなっていく必要があります。少ない投資金額だと利益が少ないから投資する意味がないよって言ってる人はこのことが分かっていません。

数千万単位のまとまったお金が手に入ってから投資に手を出すと失敗する理由の一つになっています。

損切りできない

五つ目は、損切りができないことです。損切りは本当に実行することが難しいです。損切りが難しい理由は二つあります。それぞれ、理論的に解明されています。

プロスペクト理論

一つ目は、損失の苦痛は大きく、利益の喜びは少ないことです。こちらはプロスペクト理論として証明されています。

たとえば、給料が1万円増えてもそんなに嬉しくはありませんが、給料を5000円減らされると大変な苦痛を受けます。1万円増えただけでは、会社に尽くそうとは思いません。しかし、給料が減ったら会社を辞めたくなりますよね?

また、一度生活レベルを上げてしまったら、元の生活レベルに戻すのは難しいです。今さらスマホからガラケーに戻すのはできませんよね?このように人間は損するということに対して精神的に弱い生き物です。

サンクコストバイアス

2つ目は、お金を出すほど途中でやめることが難しくなります。こちらはサンクコストバイアスと呼ばれています。お金を出して手に入れたものほど手放せなくなります。

身近な例でいうと、クローゼットに入っている全く着ることがない服が挙げられます。高かった服ほど捨てることができません。

また、メルカリなどのフリマアプリで売るときに、売り手は買い手よりも商品価値を高く見積もっている傾向にあります。人間は、自分の持ち物は価値があると錯覚してしまいます。

そのため、損失が出ている株式はいつか元の株価に戻ることを期待してしまいます。結果として、塩漬け株を作ってしまうことになります。購入時に損切りするルールは決めておき、しっかり守るのが理想です。

私も塩漬けにしている銘柄がいくつもあります。ヤマシナとかスズキなんかがそうです。

まとめ

まとめです。株式投資初心者がハマりやすいワナは5つあります。

低位株(安い株)を買う

1つ目は低位株を買うことです。業績不振の会社ばかりです。

優待銘柄を買う

2つ目は優待銘柄を買うことです。優待は改悪・廃止されることがあります。また、説明通りの価値があるとは言えないものが多いです。

高配当銘柄を買う

3つ目は、高配当銘柄を買うことです。業績不振で株価が下がると配当利回りが上がります。減配や無配になるかもしれません。

リスクを過小評価する

4つ目は、リスクを過小評価することです。投資金額が大きくなっていくほど、精神力が試されるようになります。

損切りできない

5つ目は、損切りできないことです。人間は一度購入したものを手放すことができません。購入時に損切りするルールは決めておきましょう。